来源:作者:点击:

天风策略刘晨明、徐彪

联系人许向真

一、全球市场表现概览:恒生指数突破前高、基本金属悉数反弹

1、恒生指数大涨,关注几大领涨行业对于A股节后市场的映射。

国庆期间,恒生指数创2015年以来新高,大涨3.28%,其中表现最好的细分领域包括汽车、5G、金融地产、尿素、基本金属等,建议关注A股中这些行业在国庆后的表现。

资料图

2、基本金属悉数上涨

国庆期间进本金属除锡外,全部录得上涨,其中锌涨幅最大(2.67%)。

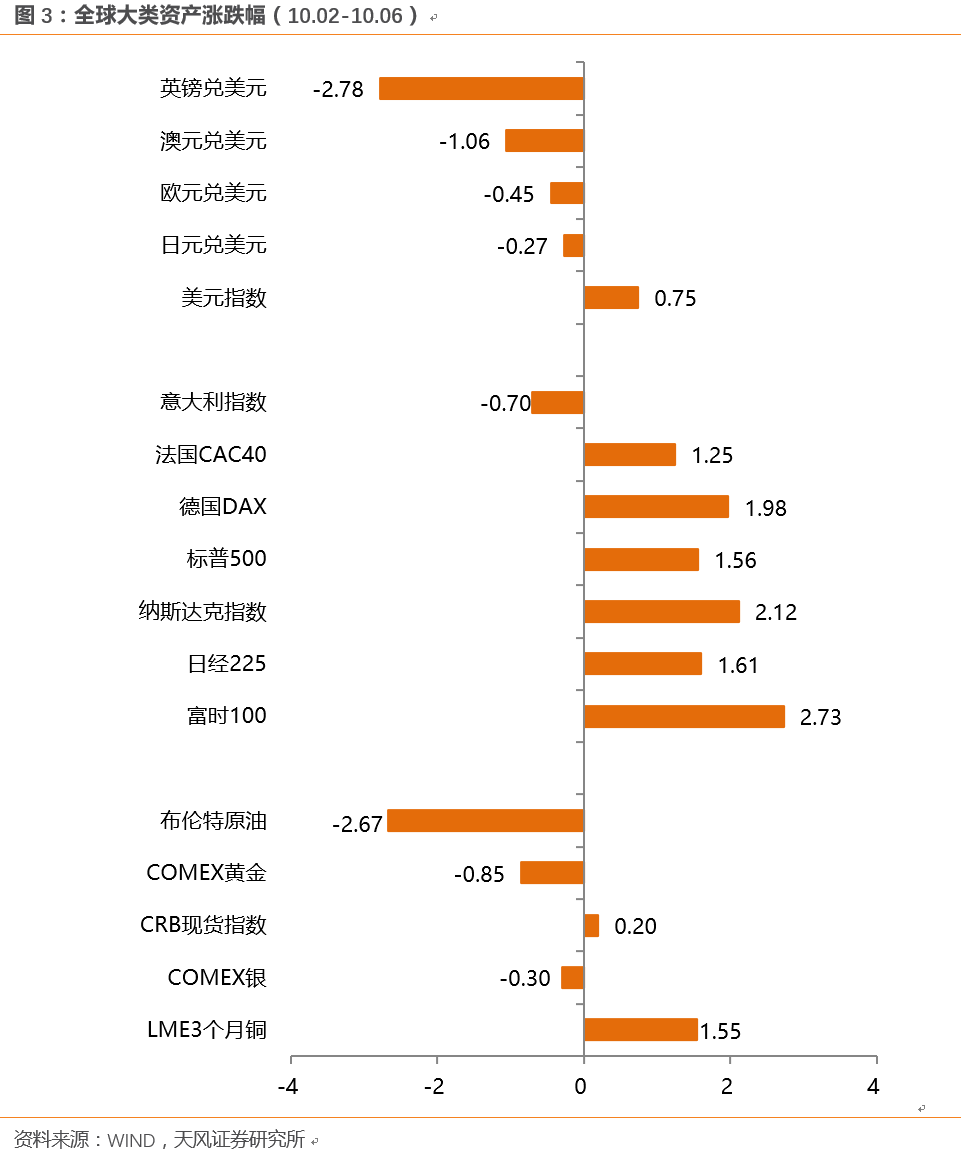

3、全球其他大类资产涨跌幅如下图所示

资料图

二、国内要闻简评:

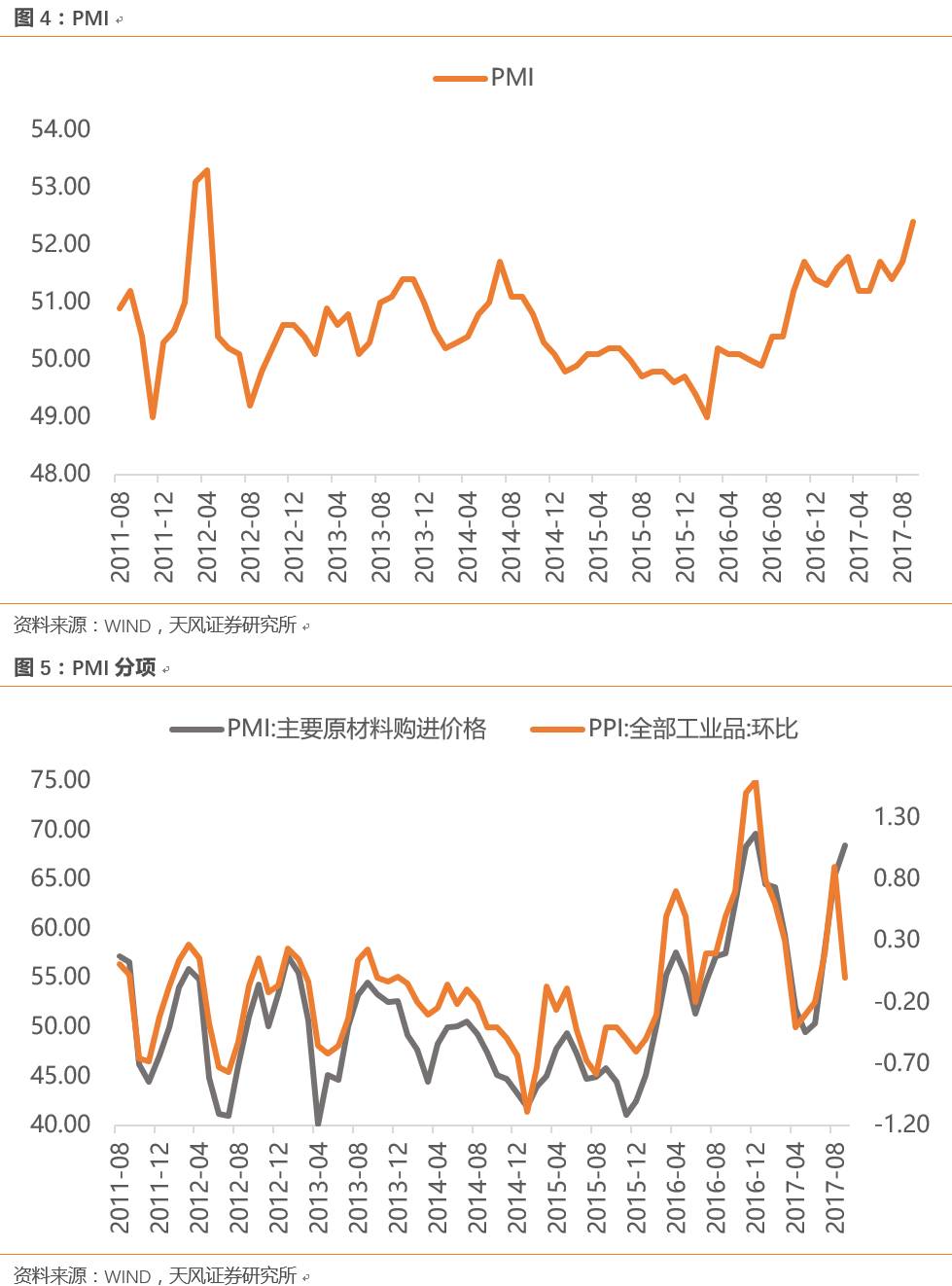

1、PMI:创12年以来新高,建筑业PMI触底反弹

如我们在9月上旬和下旬的两期高频数据跟踪报告中所判断的,在发电耗煤持续保持高增速的情况下,9月PMI大概率会继续不错。最终9月PMI创出12年以来的新高,显示经济内生需求和活力都保持了不错的韧性。同时PMI主要原材料购进价格指数继续大幅上行,接近前期高点,预示着9月PPI环比、同比可能进一步回升。

另一方面,值得关注的是,建筑业PMI在8月大幅下跌,对应基建投资增速也较快回落,而9月建筑业PMI明显反弹,可能意味着基建投资增速也有望短期企稳。

资料图

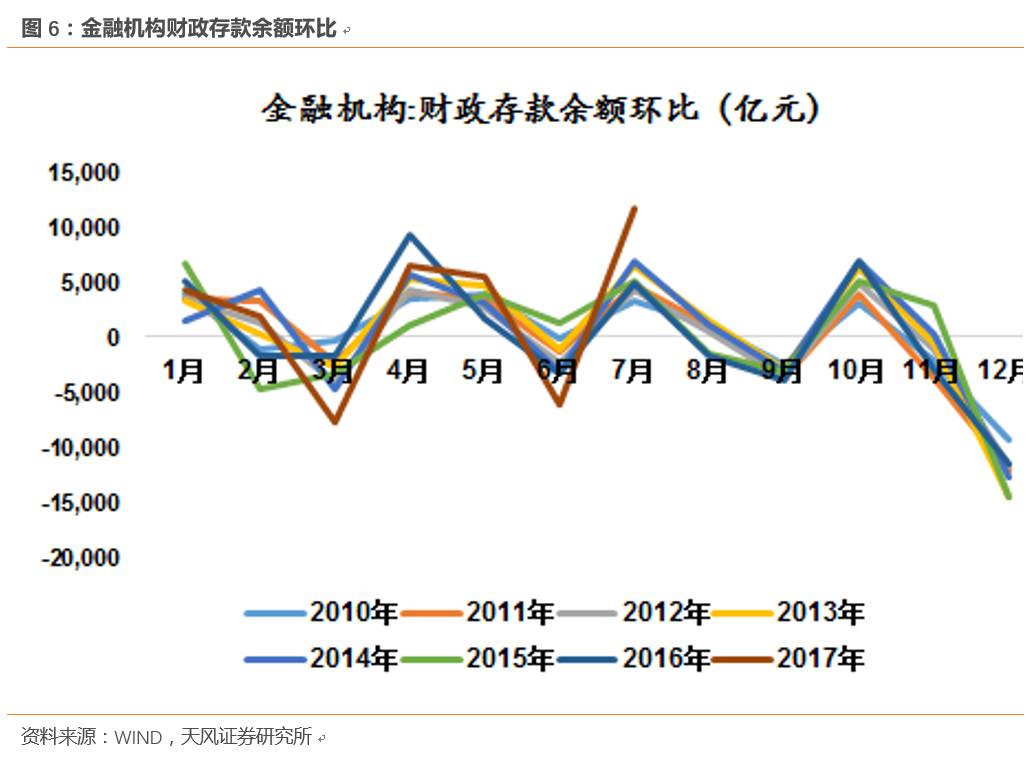

2、定向降准与10月的流动性环境

其一,本次定向降准将范围从此前的小微企业和三农领域,扩展到了符合脱贫攻坚和“双创”等普惠金融领域。同时,2018年开始执行,意味着今年剩余的时间里,不达基准当标准(上述领域贷款余额或者增量占比达到1.5%)的银行可能会努力增加向中小企业的贷款,而想冲击第二档标准(上述领域贷款余额或者增量占比达到10%)的银行也会做同样的事情,这就意味着银行体系对于中小微的支持可能会真正落到实处。毕竟9月PMI大中小企业的严重分化,已经体现出环保督查和限产对于中小企业的杀伤力,金融领域的政策对冲正当时。

其二,本次定向降准究竟能释放多少流动性,众说纷纭,但几乎抹杀了短期内全面降准的可能性,于是开始有人担心这会不会低于市场的预期。从我们节前路演的情况,股票投资者对于全面降准的讨论和预期都相对较少,并且从上证综指的走势来看,全面降准也并没有形成什么很强的一致预期,否则市场应该远不止现在的位置。

其三,由于此次定向降准需要银行先完成任务,央行再兑现流动性。因此有部分投资者会担心,未来几个月的流动性反而会更加紧张,因为一些银行要趁最后一个季度赶快完成第一档的任务或是冲击第二档的任务,同时又叠加季度的第一个月向来都是缴税规模较大的时间,于是10月的流动性反而更容易引起担忧。但换个角度思考,我们都看到的问题,央行必然也能提前判断,并且10月是十九大召开的敏感阶段,从过去几个月维稳的诉求来看,必要的流动性对冲一定是可以预见的。

资料图

3、截止目前环保督查以及冬季限产的最新进展(一图展示超预期所在)

从节前两周的地方政策来看,供给端出现了一些“乱入”和“抢跑”的现象,或许一定程度上会再次加强大家的预期。所谓“乱入”,是指一些2+26城市以外的地区也加入限产行列,比如安徽的宣城、铜陵给出钢铁化工重点行业限产30%的命令;徐州颁布水泥限产令;重庆也在最近颁布了秋冬季大气污染防治攻坚方案。所谓“抢跑”是指地方在总体方案的标准下,有提高标准或提前进行的迹象。比如河南焦作把10月15日的启动时间提早到9月19日;河北邯郸把钢铁限产标准由50%提高到55%。

资料图

三、海外要闻简评:

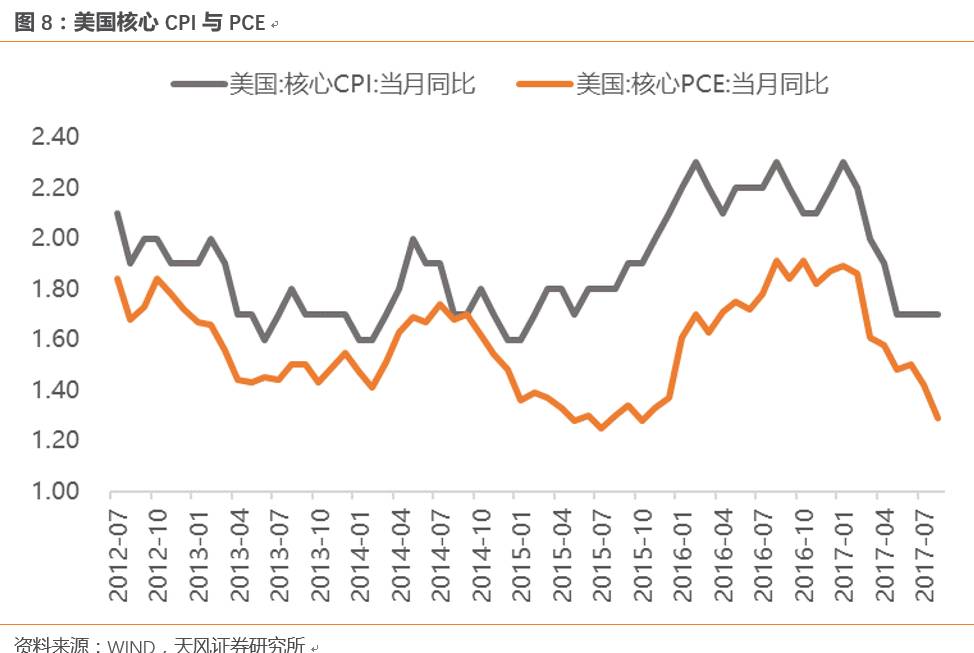

1、美国经济数据:经济增长与通胀的“南辕北辙”

一方面,从经济增长来看,节前美国二季度实际GDP年化季度环比终值上调到3.1%,一定程度上超出预期,同时虽然飓风导致9月非农就业负增长,但失业率创新低、薪资增速反弹,都显示了美国经济增长的内生动力并没有太大问题。

另一方面,从通胀的角度来看,核心CPI从今年1月2.3%的高点回落,目前稳定在1.7%的底部,而核心PCE也从1月1.89%的高位一路下滑到8月的1.29%。9月底耶伦的演讲也承认低迷的通胀是超出预期的事情。虽然9月小时薪资出现快速上涨,但仍然难以判断是飓风的短暂影响还是可以持续的增长。

因此,综合来说,飓风后的四季度美国经济大概率出现一个明显的修复,但目前仍然没有看到通胀快速起来的迹象。经济增长与通胀的背离需要继续保持密切关注。

资料图

2、 美国税改:市场预期高胀,会否制约中国货币政策,还看美国名义增长

近期特朗普的税改出现了两大进展,先是9月下旬公布了全新版本税改框架(降低了减税幅度但更大力度支持了海外利润的汇回),随后美国众议院投票通过了2018年预算决议(10月中旬参议院将对预算决议进行投票,如果预算决议最终落地,那么最后税改方案仅需在参议院获得简单多数的投票即可通过,否则需要绝对多数)。

从美股和美元的表现来看,市场对于税改通过的可能性报以了较高的预期,特朗普交易可能再次重现。

如果税改通过,对于中国来说:

第一,美国企业回流本土会不会造成大量的资本抽离?从2012年到2016年中国FDI的国别数据来看,实际外商直接投资中,来自美国的部分占比始终仅有2%左右。即使全部抽离,影响也非常有限。

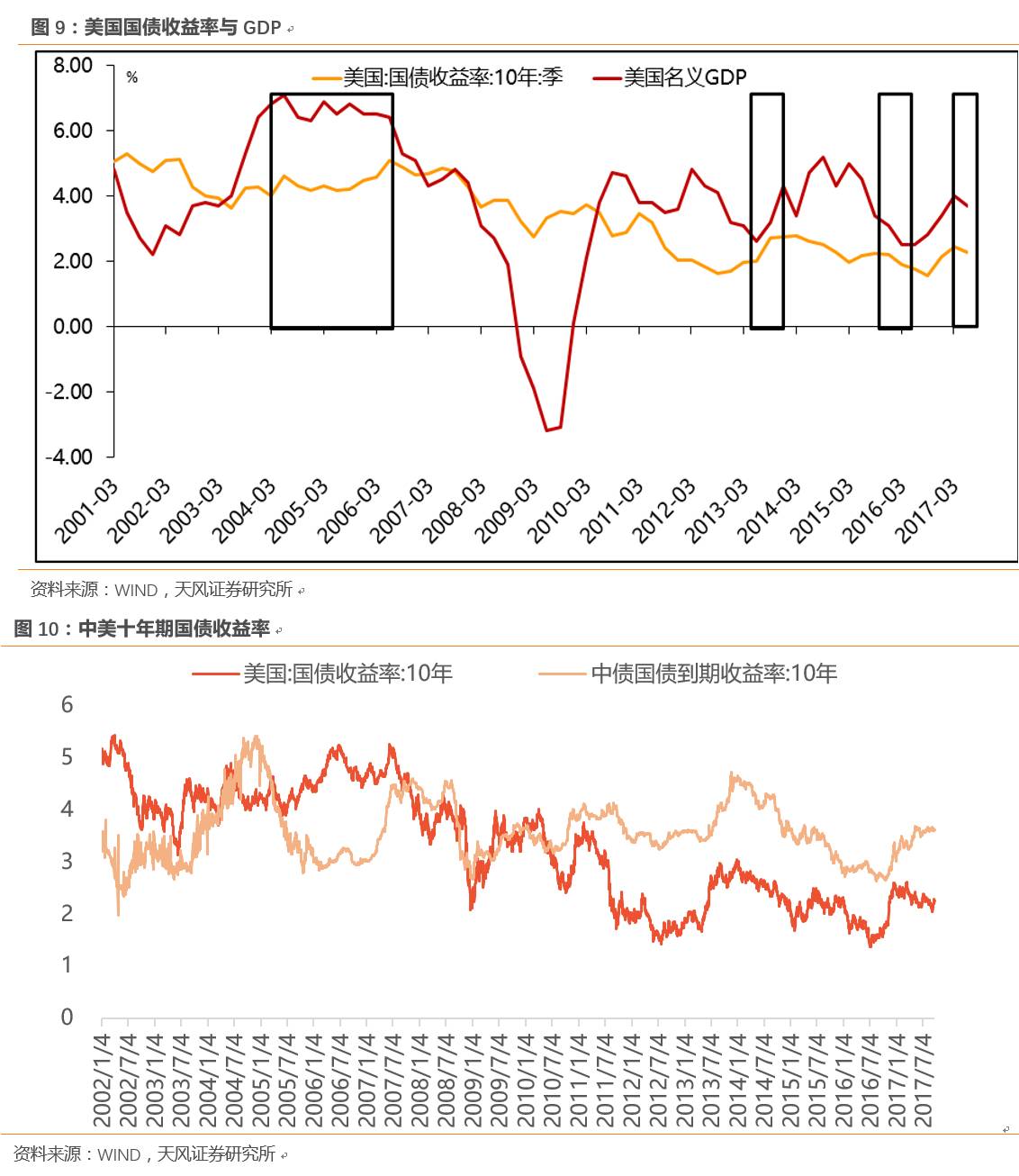

第二,税改将在很大程度上进一步激发美国经济增长的活力,同时使得美元强势人民币收到压制,对中国货币政策影响几何?在9月下旬的周报《缩表是纸老虎!继续推荐水泥和金融》中,我们已经明确,通常情况下,中国货币政策环境受中美利差(中美十年期国债收益率之差)制约较多,美债收益率的变化方向取决于对未来经济增长和通胀的预期,也就是名义GDP的变化,如上对美国经济数据的分析,经济增长和通胀的确出现了背离的情况,因此在没有看到通胀预期明显上升的情况下,名义GDP难起,即便美国加息、缩表、美元强势,都可能不会带来美债收益率的大幅反弹,从而目前已经很宽阔的中美利差也难以受到影响。

资料图

3、特斯拉:短期受困产能爬坡,但Q3出货量略超预期

本周股价涨4.63%收于356.88美元每股,总市值586亿美元。第三季度汽车出货量26150辆略超预期,其中Model S是交付了14065辆,ModelX 交付了11865辆,是Model X和Model S交付量最好的一个季度。但Model 3车型遭遇生产瓶颈,三季度仅生产260辆Model 3车型,远远低于预期,目前该车型的订单数量超过40万台。特斯拉方面表示,其在三季度仅生产260辆Model 3,主要还是因为产能和零部件供应方面的限制,特斯拉Model 3有30%的零部件是由北美以外的厂商供应,一旦这一部分零部件供应出现问题,Model 3的产量就会受到限制。而对于产能方面的问题,特斯拉表示有信心在短期内解决。为集中全力生产Model 3车型,原计划在10月26日Semi电动卡车的正式发布将会推迟到11月16日。我们认为目前Model 3 的生产处于正常的产能爬坡状态,产能不及预期是由于之前公司对于产能爬坡的目标设置过于激进所致。在新能源车特别是纯电动车市场上,公司仍旧处于领先地位,第三季度出货量略超预期也说明公司的经营与销售处在一个正常的状况,仍坚定看好特斯拉及其产业链。

4、苹果:销售高峰可能在18年Q1

本周股价涨0.77%收于155.30美元每股,总市值8097亿美元。公司新产品iPhone 8出现电池爆裂撑开屏幕的问题,近日苹果公司正式向CNET的记者确认,他们即将开始对于iPhone8的电池鼓包问题进行调查。到目前为止,苹果已经接到了有来自5个国家和地区的用户报告了6起电池鼓包事件。大部分的用户都是在充电时出现了电池鼓包事件,不过就在最近几天已经出现了未开包装就有开裂的问题了。另外备受期待的全新iPhone X则传出生产遭遇瓶颈,良率仅为10%的消息,生产最大难度在于TrueDepth前置景深摄像头,因此发货可能推迟,真正的销量爆发可能会由于产能受限而推迟至明年。我们认为尽管今年备货稍晚可能导致出货推迟,今年的整体销量同比会有所下滑,但iPhone X的需求强烈,明年将迎来销售的超级周期,明年一季度可能才是全新iPhoneX的销售高峰。公司在智能手机领域的地位仍然稳固,利空消息并不影响公司强大的盈利能力与品牌效应,长期仍看好苹果公司及其产业链的未来发展。

四、天风策略观点综述:延续5月底以来坚定看多的判断,关注三季报行情以及随后而来的估值切换

5月底以来,大趋势上我们持续坚定看做多窗口期,并且8月开始配置上以均衡为主,过去两个月的行业涨幅也验证了这一点。

进入10月份,我们继续维持做多窗口期的判断,逻辑上除了大会维稳的一致预期以外。核心在于供给端环保督查和限产的持续超预期,以及经济的韧性导致需求侧不会断崖式下跌。

对于前者,供给侧来说,市场对于环保督查的认识,此前一贯是雷声大雨点儿小,直到今年年中,大家发现环保督查所到之处真的不是走形式,并且7.26省部级领导干部讲话,老大明确提出了三大战略方向,其中一只就是污染防治,再加上陆续有地方关于因为环保督查不力而落马,于是市场才开始意识到环保督查是动真格的了。近期2+26城开始逐渐出台限产和停工细则,每个城市的细则中都有一定超预期的成分,比如天津的土石方停工令提前到10月1日开始,焦作的电解铝限产提前到9月19号开始,邯郸要求在主城区和建成区的钢厂限产比例提高到55%。更重要的是,停工限产已经开始向2+26城以外的地区扩围,比如安徽的铜陵,环保出现竞赛式监管的迹象。

对于后者,需求侧来说,虽然单月的经济数据有小幅波动,但总体是平稳的,之前我们一直强调的是对于需求过于乐观和悲观的预期都是不合理的。经济的韧性就体现在需求侧不会出现断崖式下跌。8月经济数据出来后,股票和期货的下跌反映了数据的确低于市场的预期。但是如果拆开来看,8月的工业增加值分行业来看,下跌的全部是中上游受到环保督查影响的行业,相反,反映真实需求的中下游制造业都还非常不错,另外9月的高频数据,钢铁生产开始反弹,发电耗煤截止目前同比增速超过20%,环比下滑幅度远比去年同期小,都反映了景气度的不错,最后的PMI数据也确实验证了这一点。

因此,综合供给侧和需求侧的情况来看,未来工业品价格和企业盈利大概率继续维持在相对高位,进入三季报窗口期,建议关注钢铁、有色、化工等业绩超预期的板块。除此之外,随着三季报陆续出炉,市场对于明年的业绩开始有明确的预判,于是估值切换的机会将逐步展开。

最后,继续关注我们此前一直推荐的两个方向,一是水泥,二是金融。

风险提示:海外黑天鹅引发战争,经济发展不及预期 (此文不代表本网站观点,仅代表作者言论,由此文引发的各种争议,本网站声明免责,也不承担连带责任。)